新闻中心

欢迎您随时来电咨询

400-0532025

电子邮箱

info@microdetection.cn

发布时间:2014-01-11 17:15:58 来源:微测生物 点击量:次

内容摘要:2012 年人福医药和新华医疗通过并购进入了IVD 领域,我们认为对于目前IVD 行业较低的市场集中度而言,并购是未来的大趋势。但是能否有效的实现资源整合是决定并购效果的关键。

一、大领域分散,小领域集中

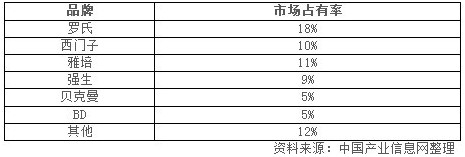

在全球市场上,罗氏、西门子和雅培等6 大企业就占据了IVD 领域将近60%的市场份额。相比之下,国内IVD 行业市场集中度很低。目前国内IVD 市场规模在140 亿元左右,而目前上市公司中收入规模最大的科华生物收入规模还不到10 亿元,其诊断试剂和自产仪器、耗材的收入大约在5.5 亿元左右,其市场份额约为4%。

国内IVD市场格局情况

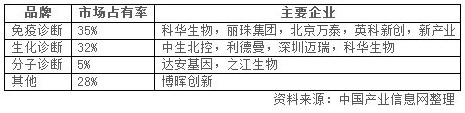

目前国内IVD 细分市场上,免疫诊断和生化诊断诊断是两块最大的市场,其在IVD(试剂)的市场占比分别为35%和32%,对应的市场规模大约为42 亿元和38 亿元。这两块最大的细分领域目前市场处于比较分散的状态,国内龙头企业实力相当。市场规模相对比较小的领域,市场集中度比较高,比如分子诊断领域,龙头企业达安基因的优势明显;在微量元素检测领域,博晖创新的市场份额达到60%。

国内IVD细分市场份额和主要龙头企业

二、技术壁垒较低的领域竞争格局在发生变化

国内生化和免疫诊断竞争格局都在发生变化,之前的龙头企业都在逐渐丧失优势地位。比如免疫诊断领域,科华生物为国内免疫诊断的发展做出了重大贡献,但是受到政策变化的冲击,传统酶免业务大幅萎缩,同时公司丧失了化学发光发展的先机,导致科华生物丧失了免疫诊断领域的龙头地位。

比如生化诊断领域,国内从事生化诊断业务比较早的公司是中生北控,曾是国内生化诊断领域的龙头。但是生化诊断的特点是技术壁垒相对较低,市场容量又比较大,大约有38 亿元的市场规模。

三、行业并购是未来趋势,资源整合是关键

2012 年人福医药和新华医疗通过并购进入了IVD 领域,我们认为对于目前IVD 行业较低的市场集中度而言,并购是未来的大趋势。但是能否有效的实现资源整合是决定并购效果的关键。

复星医药目前旗下的医学诊断业务颇具规模。公司该项业务可以分为两类,一类是公司的控股子公司,一类是参股公司。控股子公司是其主要的医学诊断资产,通过复星长征、星耀医学、复星佰珞(与外资合作)和亚能生物(2011 年收购)实现了对生化、免疫、分子和微生物诊断领域的覆盖。复星医药擅长资本运作,资金实力雄厚,它的模式有点类似于当年的西门子,西门子直接通过并购成为全球第二大IVD 企业。